一年前斥资196亿元入主奇瑞的青岛五道口基金,目前正在寻求融资重组。

腾讯新闻《潜望》从接近交易人士处获悉,以51%股份控股奇瑞控股并直接持股其旗下奇瑞汽车18.52%的青岛五道口新能源汽车产业基金企业(有限合伙)(以下简称:青岛五道口基金)正在寻求60亿元规模的融资重组。

造成目前这种局面的主要原因是,山东省青岛市即墨国资作为出资方为2019年年底的这笔交易提供的前期资金,部分目前因资金到期已经偿还。同时,作为投资通道的青岛五道口基金管理人无力解决后续的100多亿元资金问题。

腾讯新闻《潜望》获悉了青岛五道口基金此次融资重组方案和对奇瑞未来安排的详细内容。

重组方案

青岛五道口基金规模为200亿元,此前与奇瑞在2019月12月3日的3次交易规模为196亿元。据统计,该基金目前持有奇瑞控股51%的股份,持有奇瑞汽车18.52%的股份。奇瑞控股持有奇瑞汽车32.48%的股份。

当时,青岛五道口基金与奇瑞控股和奇瑞汽车签订协议,以75.86亿元认购奇瑞控股30.99%的股份,以68.63亿元认购奇瑞汽车18.52%的股份。同时,青岛五道口基金与华泰资管签订股份转让协议,以41.32亿元受让奇瑞控股增资后15.68%的股份,以10.2亿元受让芜湖瑞创持有的奇瑞控股增资后3.88%的股份。

腾讯新闻《潜望》了解到,目前青岛五道口基金已支付奇瑞控股与奇瑞汽车首期增资款的40%,共计57.87亿元。同时,也已完成华泰资管股权收购,支付全部收购款41.3亿元。不过,目前基金的出资方均为青岛市政府相关机构,青岛五道口基金管理人无力解决后续的100多亿元资金问题。

在新一轮60亿元规模的融资计划中,投资人可以以普通合伙人或有限合伙人的身份进行投资,投资期限为“5+2”年。

普通合伙人要求对奇瑞发展有长期价值认同。融资规模为30亿元至60亿元,最小认购份额为10亿元,可能需要为国有LP或银行机构的融资做劣后担保。普通合伙人具有决策委员会代表权、其他份额的优先受让权和战略资源的优先合作权,享有自身份额的分红、退出增值和劣后的超额利益分配权。

有限合伙人则是以资本增值为目标的保守型投资机构。融资规模为20亿元至30亿元,最小认购份额为10亿元。有限合伙人不享受企业决策的投票权,但具有决策委员会代表选举权和战略资源的合作权。有限合伙人的利益分配主要是自身份额的分红和到期转让的最低回报形式。

资金难题

“青岛五道口基金仅是通道,背后真正的投资方是山东省青岛市即墨区。”一位接近交易人士告诉腾讯新闻《潜望》。一定程度上,青岛五道口之后发生的一系列股权变更也印证了以上说法。股权穿透后,即墨国资共持有青岛五道口约89.29%的股份。

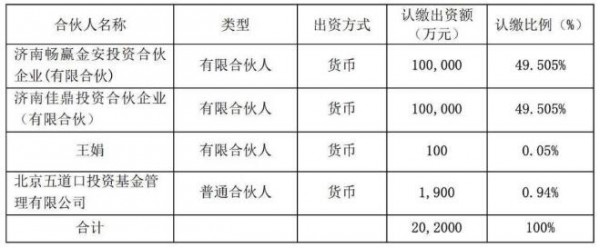

目前,奇瑞控股的股东方为3家:青岛五道口持股51%、芜湖市国资芜湖建投持股27.5%、高管持股平台瑞创投资持股21.5%。控股股东青岛五道口成立于2019年8月,基金总体规模为20.2亿元。该基金主要围绕汽车产业(尤其是新能源)及其上下游产业链领域开展投资。

根据山东高速(600350.SH)当时的公告,山东高速旗下济南畅赢金安投资合伙企业(有限合伙)和山东高速投资控股旗下基金济南佳鼎投资合伙企业(有限合伙)共同认购青岛五道口基金。腾讯新闻《潜望》了解到,山东高速的这笔投资实际上是“明股实债”,目前已全部归还。

根据公告,济南畅赢金安认缴出资10亿元,担任有限合伙人;济南佳鼎投资合伙企业(有限合伙)认缴出资10亿元,担任有限合伙人;自然人王娟认缴出资100万元,担任有限合伙人;北京五道口投资基金管理有限公司认缴出资1900万元,担任普通合伙人。四个出资方的持股比例分别为49.505%、49.505%、0.05%、0.94%。

北京五道口为执行事务合伙人,基金普通合伙人和基金管理人,主持基金的经营管理工作,按照合伙协议约定拥有合伙企业及其投资业务以及其他活动之管理、控制、运营、决策的权利。投委会5名成员中,北京五道口基金委派3名、畅赢金安及佳鼎投资各委派1名。

济南佳鼎投资合伙企业(有限合伙)成立于2019年8月,为青岛城鑫控股集团有限公司100%所属企业。青岛城鑫控股集团有限公司的股东方青岛城市建设投资(集团)有限责任公司、山东省鑫诚恒业集团有限公司和山东省和晟投资有限公司均为山东省青岛市即墨国资所属。

济南畅赢金安投资合伙企业(有限合伙)成立于2017年12月,股东方除即墨国资旗下的山东省鑫诚恒业集团外,执行合伙人山东高速畅赢股权投资管理有限公司在2020年6月变更为青岛旅投中骏投资管理有限公司。同时,济南畅赢金安投资合伙企业的认缴出资额由34.9910亿元减少71.42%至10.0010亿元。

事实上,青岛旅投中骏投资管理有限公司的股东方中,即墨国资控股的即墨市城市旅游开发投资有限公司持股35%,其余65%则由私募基金中骏天宝资本管理(北京)有限公司,该私募出资的一些基金曾参与新能源汽车等相关项目的投资。

未来规划

到2030年,传统供应商、车辆销售和售后市场的利润份额可能由当前的71%下降至41%。相反,围绕共享化、网联化、智能化和电动化的“新四化”格局则充满无限想象力,美国电动车公司特斯拉本周市值站上6000亿美元便是最好的例证。

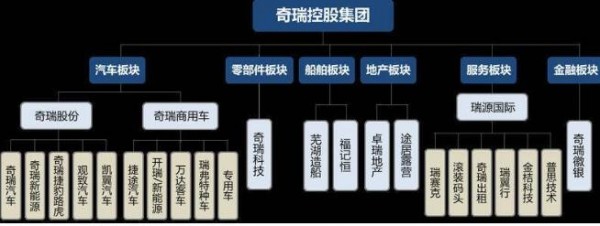

因此,奇瑞混改的核心是加强面对未来市场的竞争优势。通过混改,奇瑞在集团层面形成“制造、服务、金融”三大平台体系;提出以“制造为本、服务升值、金融助飞”等产业发展战略。混改后,综合分析奇瑞旗下各个公司的状况,对各板块采取“进、转、退”的产业发展策略,加强和提升核心竞争力。

转型的板块包括:以汽车后市场、移动出行、循环经济、物流服务和认证咨询服务为主的服务业,以船舶为基础培育军品业务,过程中船舶创业通过改制、重组等方式退出;以智能互联、节能环保、新能源、模块化和汽车电子为特征的零部件板块进行升级、转型、退出;

推进的板块包括:金融板块要做强消费金融业务、开拓供应链金融业务、开展融资租赁业务;休闲旅游板块退出传统地产行业,发展露营地及房车共享及移动出行服务等相关业务;资源板块则发展动力电池关键原材料。此外,将商用车板块进行升级延伸最终呈现家商兼用车、新能源物流车和特种专用车三个领域。

根据计划,在对奇瑞旗下资产进行梳理后,确定核心业务板块后进行重组。同时,剥离与核心产业关联度较低的资产,获取财务收入。再者,将奇瑞对捷豹路虎合资公司的持股比例自50%增加至51%,以实现并表。

目前,计划剥离或者合作的资产主要包括奇瑞现有的土地资源和鄂尔多斯达成矿业。土地资源方面,奇瑞在芜湖拥有土地近9000亩,在青岛拥有800亩,安庆拥有600亩。达成矿业总面积71.87平方千米,已完成矿业储量勘探,探明储备量近14亿吨。

对奇瑞实现重组后,奇瑞汽车、奇瑞徽银、奇瑞新能源与奇瑞零部件等四个板块分别登陆资本市场。奇瑞汽车计划于2022年完成在A股主板的挂牌,按剥离后上市估值达1000亿元;奇瑞徽银计划在香港进行上市,上市后估值超过150亿元;奇瑞新能源板块,计划在科创板或者美国纳斯达克上市。已经拥有3家上市公司的零部件板块,进行重组或剥离后完成超过30家企业上市。

奇瑞现状

资料显示,成立于1997年的奇瑞,目前已形成汽车、汽车零部件、汽车金融、地产、船舶和现代服务业等六大产业板块。现有各类企业275家,其中控股企业97家,总资产1200多亿元。根据预测,奇瑞的整体投后估值为553.43亿元,其中奇瑞控股(不含股份)投后估值126.26亿元,奇瑞汽车投后估值427.17亿元。

腾讯新闻《潜望》获悉的一份奇瑞控股近年来财务数据显示,奇瑞控股在2019年资产负债率为73.33%,相比2018年的76.79%略有下降。奇瑞控股在2019年的营业收入为256.97亿元,相比2018年的180.90亿元增长42.05%;但是,2019年奇瑞控股的净利润为10.37亿元,相比2018年的12.16亿元下降14.72%。主要是由于营业总成本的增幅大于营业收入的增幅,营业总成本的增加主要由于销售费用及管理费用的增加。

现金流方面,奇瑞控股在2019年期末的现金及现金等价物余额为88.41亿元,相比上年的51.56亿元增加71%。具体而言,经营活动产生的现金流量净额由2018年的-42.71亿元增加至29.45亿元,这主要是由于向其他金融机构拆入资金净增加额增加所致;投资活动产生的现金流量净额由8.47亿元减少至-27.78亿元,这主要是由于投资回报减少、2018年时处置子公司及其他营业单位获得的资金减少、2019年购建固定资产、无形资产和其他长期资产的资金增加所致;筹资活动所产生的现金流净额从28.68亿元增加至34.42亿元,主要是吸收投资收到的现金增多所致。

奇瑞控股旗下奇瑞汽车2019年总资产为938.38亿元,资产负债率为72%,远高于同行业的50%左右。2019年的营业收入321.48亿元,相比2018年的252.31亿元增长27.41%;相比之下,净利润扭亏为盈,自上年的亏损5.27亿元变为盈利4.58亿元。

近日,奇瑞集团发布了2020年11显示,今年1-11月份奇瑞汽车的累计销量为65.18万辆,同比增长6.8%。其中,奇瑞汽车在11月份的销量为64574辆,同比增长52%,这主要来自奇瑞的主力车型瑞虎8的贡献,该系列车型在11月份的销量为20677辆,同比增长52.6%。

有评论认为,奇瑞汽车当前取得的销量业绩主要依赖于本身的技术优势及产品策略。从长期看,股权架构、管理理念、人才机制、品牌营销等都将成为奇瑞汽车发展的掣肘,而当前奇瑞控股与奇瑞汽车控股股东正在寻求的重组将成为这家汽车公司是否能够长远发展的关键一步。 打赏

转载请注明出处。

相关文章

相关文章

浏览记录

浏览记录

热门资讯

热门资讯 关注我们

关注我们